クレジットカードは1枚持っていると、店頭やネットですぐに買い物ができる便利な決済方法です。

しかし、初めてクレジットカードを持つ場合には、どのような点に気をつけて選ぶべきかわからない場合もあるでしょう。

今回は初めての人に最適なカードを7つ紹介します。

ポイント還元などを考えると支払い方法はクレジットカードおすすめです。

普段の買い物の仕方や優待の内容などを元に、自身に最適な1枚があるかご検討ください。

この記事でわかること

- ポイント還元率の高いクレジットカードを選ぶと良い

- 年会費無料のカードは継続した利用ができる

- 海外旅行によく行く場合は、海外旅行保険にも注目する

- クレジットカードはWebや店頭から、手軽に申し込み可能

クレジットカードは場合によって、即日の発行にも対応しています。

急ぎで用意する必要がある場合は、発行時間も事前に確認しましょう。

初めてに最適なクレジットカード7つをご紹介

初めてクレジットカードを持つ人に最適なカードを、7つご紹介します。

年会費やポイント還元率など、気になる点をまとめました。

| 年会費 | ポイント還元率 | 発行時間 | 国際ブランド | |

|---|---|---|---|---|

| JCB CARD W | 永年無料 | 1.0〜5.5% | 最短5分 | JCB |

| 三井住友カード(NL) | 永年無料 | 0.5〜5.0% | 最短5分 | VISA MasterCard |

| ライフカード | 永年無料 | 0.5〜1.5% | 最短2営業日 | VISA MasterCard JCB |

| 楽天カード | 永年無料 | 1.0〜3.0% | 最短1週間 | VISA MasterCard JCB American Express |

| セゾンパール・アメリカン・エキスプレス・カード | 初年度無料 | 0.5〜2.0% | 最短5分 | American Express |

| dカード | 永年無料 | 1.0〜4.5% | 最短5日 | VISA MasterCard |

| JCB CARD W plus L | 永年無料 | 1.0〜5.5% | 最短5分 | JCB |

いずれのカードも永年または条件の達成で、年会費が無料となる機会があります。

それぞれ対応している国際ブランドが異なるため、普段の生活に合わせて選びましょう。

JCB CARD Wは39歳以下の人までが申し込める年会費無料のカード

JCB CARD Wは、申し込みが満18〜39歳までに限定されたクレジットカードです。

年会費は無料となっており、40歳を超えても年会費は発生しません。

通常カードのほか、家族カードやETCカードの追加も無料でおこなえます。

クレジットカードはナンバーレスと、カード番号ありの2種類が用意されており、好きな方を選択できます。

ナンバーレスは最短5分での発行にも対応しているため、急ぎで必要な場合も安心です。

カード番号ありで申し込みをする場合は、申し込み手続きをおこなった後に審査結果を確認し、カードの到着を待ちます。

ナンバーレスで申し込みをする場合、以下の手順のとおりです。

- 申し込み画面から個人情報を入力する

- 審査結果をメールで確認する

- MyJCBアプリをダウンロードする

- アプリ内で本人確認書類を提出

- MyJCBアプリ内でカード番号を確認

- 利用開始

- カードを郵送で受け取る

カード番号が即時発行されるため、本人確認終了後にアプリ内で番号が通知されます。

しかし、即日発行の受付時間は9:00〜20:00までです。

受付時間を過ぎると翌日以降の受付として扱われるため、時間に余裕を持って申し込みを進めましょう。

JCBカードはポイントが、いつでも国内外を問わずに2倍になります。

パートナー店で利用をすると最大21倍となるため、普段の買い物でもポイントが貯まるカードです。

貯まったポイントはさまざまな使い道が用意されているため、自身に合った方法で使用できます。

使い方の一例は、以下のとおりです。

- Amazonでの買い物で1ポイントを3.5円として利用する

- 1ポイントを3円として、カードの支払いに利用

- スターバックスカードに、1ポイント4円分として利用

貯めたポイントをカードの支払いにも利用できるため、支払いを抑えたいときには嬉しいサービスです。

ナンバーレスに申し込みをした場合は、カードの利用時に番号を盗み見られる心配がありません。

タッチ決済も搭載されているため、暗証番号を入力する必要もなくなります。

ネットショッピングの際には本人確認が実施されるため、不正利用を防止します。

万が一不正利用が発覚した場合は届け日から60日前に遡り、それ以降の損害額を補償するため、安心です。

セキュリティ対策も充実したJCB CARD Wの基本情報は、以下のとおりとなります。

JCB CARD Wの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0〜5.5% |

| 国際ブランド | JCB |

| 追加カード | 家族カード ETCカード |

| 発行時間 | 最短5分 |

| 保険または補償 | 海外旅行傷害保険 海外ショッピング保険 紛失盗難サポート |

| 申し込み条件 | 満18〜39歳以下で本人または配偶者に、安定かつ継続した収入のある人 高校生を除く満18〜39歳以下の、学生の人 |

日々の買い物でポイントを貯めたい人や、セキュリティ面も重視する人はJCB CARD Wをご検討ください。

申し込み条件を満たしている場合は、年会費が永年無料で利用できます。

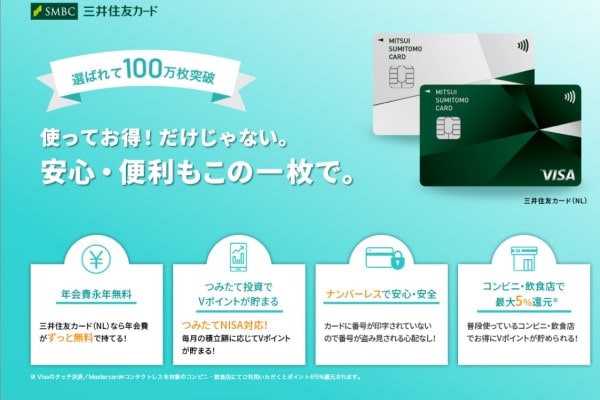

三井住友カード(NL)はナンバーレスだから安心して利用できる

三井住友カード(NL)はナンバーレスカードのため、安心して日々の買い物に利用できるクレジットカードです。

カード番号や有効期限などの情報はVpassアプリから、気軽に確認できます。

年会費は永年無料のため、継続した利用ができるカードといえます。

最短5分での発行に対応しており、Apple PayやGooglePayに登録するとその場で利用可能です。

カード利用時のほか発行時にもVpassアプリが必要となるため、申し込み時にダウンロードすると手続きなどが円滑に進みます。

三井住友カード(NL)は通常ポイント還元率が、0.5%〜となっています。

しかし、コンビニやマクドナルドなどの対象店舗で買い物をすると、ポイントが最大5.0%還元されます。

対象となる店舗の一部は、以下にまとめました。

- セブンイレブン

- ローソン

- マクドナルド

- サイゼリヤ

- ガスト

- ドトールコーヒーショップ

ポイント還元は対象の店舗でVisaのタッチ決済か、Mastercardコンタクトレスによる支払いが対象です。

そのほか、家族ポイントサービスへの登録やVポイントアッププログラムの利用で、さらにポイント還元率は上がります。

普段からよく利用するコンビニなどが対象となるため、より効率的にポイントを貯められます。

学生向けにもポイント還元が用意されているため、学生も持てるクレジットカードです。

学生ポイントの対象会員が支払い時に三井住友カード(NL)を利用した場合、還元されるポイントについては以下にまとめました。

- 対象のサブスクの支払いで最大10%

- 携帯料金の支払いで最大2%

- QRコード決済(LINE Payのチャージ&ペイ)の支払いで、最大3%

ほかには分割払いやあとから分割にかかる手数料も、全額相当のポイントが還元されます。

三井住友カード(NL)では海外旅行傷害保険が、最高2,000万円補償されるため、万が一の時も安心です。

ポイント還元率のほか、セキュリティ対策も手厚い三井住友カード(NL)の基本情報は、以下のとおりとなります。

三井住友カード(NL)の基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 0.5〜5.0% |

| 国際ブランド | VISA MasterCard |

| 追加カード | 家族カード ETCカード |

| 発行時間 | 最短5分 |

| 保険または補償 | 海外旅行傷害保険 選べる無料保険への切り替え |

| 申し込み条件 | 高校生を除く、満18歳以上の人 20歳以下の人は、保護者の承諾が必要 |

日々の買い物でポイントを貯めたい人や即時発行を利用したい人は、三井住友カード(NL)へ申し込みましょう。

学生向けのポイントプログラムもあり、初めてのクレジットカードとして最適な1枚です。

ライフカードは入会からの1年間と誕生月にポイントがより貯まる仕組みがある

ライフカードでは入会初月と入会からの1年間は1.5倍、誕生月は3倍とポイントの貯まる特典が用意されています。

ポイントについてはステージ制も採用されており、普段の買い物でも利用額に応じてよりポイントが貯められます。

年間の利用金額に応じてステージが上がっていく仕組みとなっており、ステージは全部で4つです。

ステージごとのポイント還元率は、以下にまとめました。

| ステージ | 年間利用額 | ポイント還元率 |

|---|---|---|

| レギュラーステージ | 通常 | 1倍 |

| スペシャルステージ | 50万円以上 | 1.5倍 |

| ロイヤルステージ | 100万円以上 | 1.8倍 |

| プレミアムステージ | 200万円以上 | 2倍 |

ライフカードでは、1,000円の利用で1ポイントの付与です。

ステージが上がるごとにさらにポイントが付与されるため、プレミアムステージの場合は1,000円の利用で2ポイントの獲得となります。

会員限定のショッピングモールサイトを利用した場合は、ポイントが最大25倍です。

貯めたポイントはWebから簡単に交換が可能なため、自身の都合に合わせた利用ができます。

ポイントの主な交換先は、以下のとおりです。

- 別のポイントへの移行

- 電子マネーへ交換

- ギフトカードへ交換

- 口座振り込みでキャッシュバック

- 家具や家電や交換

ライフカードは通常のカードのほかに、学生専用のクレジットカードも用意されています。

通常のライフカードと比較しても、ポイント還元率や年会費などの基本的な部分は変わりません。

しかし、学生カードには最大2,000万円の海外旅行傷害保険が自動付帯のほか、海外利用分金額の3%がキャッシュバックされます。

卒業旅行などで海外に行く機会がある人には、嬉しい機能です。

卒業後も年会費は無料のため、長く使い続けられる1枚といえます。

ライフカードと学生専用ライフカードの基本情報は、以下のとおりです。

ライフカードと学生専用ライフカードの基本情報

| ライフカード | 学生専用ライフカード | |

|---|---|---|

| 年会費 | 永年無料 | 永年無料 |

| ポイント還元率 | 0.5〜1.5% | 0.5〜1.5% |

| 国際ブランド | VISA MasterCard JCB | VISA MasterCard JCB |

| 追加カード | 家族カード ETCカード | 家族カード ETCカード |

| 発行時間 | 最短2営業日 | 最短2営業日 |

| 保険または補償 | 海外アシスタンスサービス カード会員保障制度 | 海外アシスタンスサービス カード会員保障制度 海外旅行傷害保険 |

| 申し込み条件 | 日本国内に住んでいる満18歳以上の人で、電話連絡が可能な人 | 満18〜25歳以下で、大学/大学院/短期大学/専門学校に在学中の人 |

ポイントプログラムは豊富に用意されており、社会貢献へつながる内容も用意されています。

より自分に合った使い方を選べるクレジットカードをご希望の方は、ライフカードもご検討ください。

楽天カードは楽天市場で使用するといつでもポイントが3倍になる

楽天カードは通常100円の利用で、1ポイントが貯まる仕組みです。

しかし、楽天市場で買い物をした場合はポイントがいつでも3倍になるため、ポイントをより簡単に貯められます。

楽天市場アプリを使用した場合は、3.5%以上が還元されます。

よく楽天市場で買い物をする、楽天のサービスを利用している人は申し込みをご検討ください。

貯めたポイントは買い物への利用はもちろん、月々の支払いにも利用可能です。

1ポイントを1円として利用できるため、端数の調整としての使い方もできます。

ポイントを使用して支払った場合でも、付与されるポイントに変更はありません。

ポイントを活用した運用やホテルでのグレードアップもできるため、自分に合った使い方でポイントを消費できます。

安心して利用するためのセキュリティ対策も、多数用意されています。

主なセキュリティ対策は、以下にまとめました。

- カード利用お知らせメール

- 不正検知システム

- 本人認証サービス

- カード盗難保険

カード盗難保険では盗難被害の連絡が届いた日から、60日前以降の被害額が免除されます。

もし、カードを不正利用されてしまった場合や第三者に情報が流出していると判断された場合は、カードの差し替えも可能です。

万が一の時も安心して利用できる仕組みがあるため、気軽に買い物を楽しめます。

旅行時などの海外での利用に関する体制も用意されているため、海外でもカードを安全に使用できます。

海外旅行傷害保険や海外での緊急キャッシングのほか、緊急再発行サービスが用意されているため、紛失や盗難時も安心です。

セキュリティ対策も充実している楽天カードの基本情報は、以下にまとめました。

楽天カードの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0〜3.0% |

| 国際ブランド | VISA MasterCard JCB American Express |

| 追加カード | 家族カード ETCカード |

| 発行時間 | 最短1週間 |

| 保険または補償 | 海外旅行傷害保険 カード盗難保険 |

| 申し込み条件 | 満18歳以上の人(高校生を除く) |

カードのデザインやブランドは豊富に用意されているため、自身のお気に入りの1枚が作れます。

年会費無料のカードでデザインやブランドにこだわりたい人は、楽天カードへの申し込みをご検討ください。

セゾンパール・アメリカン・エキスプレス(R)・カードは年1回以上の利用で年会費無料

セゾンパール・アメリカン・エキスプレス(R)・カードは、初年度の年会費が無料のクレジットカードです。

2年目以降は1,100円の年会費が発生しますが、年に1回でも利用をすると翌年度の年会費が無料になります。

使用している間は実質年会費無料として利用できるため、長く持ち続けられるカードといえます。

セゾンパール・アメリカン・エキスプレス(R)・カードは、プラスチックカードのほかデジタルカードの発行に対応しています。

デジタルカードは最短5分で発行されるため、電子マネーで利用したい人や急ぎで利用したい人には魅力的です。

後日発行されるプラスチックカードはナンバーレスのため、カード番号漏洩の危険性が下がります。

デジタルカードの発行手順は、以下のとおりです。

- 新規申し込み画面から指示に従って入力する

- 審査結果をメールで確認

- セゾンPortalをダウンロードして、初回登録をおこなう

- デジタルカードが表示される

- 後日郵送でカードを受け取る

本人確認の方法は2つあり、インターネットバンキングか本人確認書の提示で完了します。

買い物などの利用で貯められるポイントは、通常1,000円で1ポイントです。

しかし、QUICPayを利用した場合は最大2.0%の還元があり、1,000円で4ポイントを貯められます。

普段からQUICPayをよく利用する人には、嬉しい仕組みです。

セゾンパール・アメリカン・エキスプレス(R)・カードには、さまざまな優待が用意されています。

海外旅行時の手荷物宅配サービスのほか、レンタカーやWiFiレンタルを優待価格で利用可能です。

星野リゾートの宿泊が優待価格になるほか、リゾート施設の予約も用意されています。

ほかには、夜間や休日の急病に医師が自宅へ診察に来る、時間外救急サービスを交通費無料で利用できます。

旅行時から普段の生活で利用できる内容が揃っているため、ご活用ください。

手厚い優待も揃っているセゾンパール・アメリカン・エキスプレス(R)・カードの基本情報は、以下のとおりです。

セゾンパール・アメリカン・エキスプレス(R)・カードの基本情報

| 年会費 | 初年度無料 年1回1円以上の利用で、翌年度の年会費無料 |

|---|---|

| ポイント還元率 | 0.5〜2.0% |

| 国際ブランド | American Express |

| 追加カード | 家族カード ETCカード |

| 発行時間 | 最短5分 |

| 保険または補償 | – |

| 申し込み条件 | 満18歳以上の連絡が取れる人 |

年会費無料でさまざまな優待の利用をご希望の人は、セゾンパール・アメリカン・エキスプレス(R)・カードをご検討ください。

デジタルカードの発行にも対応しているため、スマホを利用した買い物も円滑におこなえます。

dカードはドコモユーザーとの相性の良いクレジットカード

dカードは、ドコモのサービスを利用する際の支払いにも利用できるクレジットカードです。

dポイントは携帯料金の支払いのほか、ドコモ光や機種変更時などの支払いに利用できます。

dカードケータイ補償も付帯しており、紛失や盗難の際に同一の機種とカラーに限りますが、購入後最大1年間で最大1万円まで補償します。

万が一の時にも再購入の一部が補償されるのは、嬉しいサービスです。

もちろん、ドコモを利用していない人にも便利に使える仕組みが用意されています。

dポイントは100円で1ポイントが貯まり、日々の買い物のほか、iD払いでも貯められます。

ほかにポイントが貯まる場面は、以下にまとめました。

- dポイント特約店で利用

- dポイント加盟店で掲示

- 公共料金支払いに利用

- こえたらリボで貯める

- d払いの支払い方法をdカードに設定

- ETCや家族カードの利用

日々のちょっとした買い物でポイントが貯まるため、気軽にポイントを貯められる1枚といえます。

iD支払いに対応しているため、クレジットカードのほかスマホでもタッチ決済が可能です。

暗証番号やサインの手間がなく、短時間で買い物を済ませられます。

対応している店舗は多く、コンビニやカフェでもiD支払いは可能です。

補償では海外でのトラベルデスクや、緊急サービスも用意されており、万が一の時も安心して利用できます。

29歳以下限定で、国内外の旅行傷害保険が最大2,000万円用意されているため、旅行によく出かける人にも魅力的です。

ほかにも年間100万円までの買い物保険や、カード紛失、盗難時の補償も付帯しています。

海外での補償も付帯したdカードの基本情報は、以下のとおりです。

dカードの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0〜4.5% |

| 国際ブランド | VISA MasterCard |

| 追加カード | 家族カード ETCカード |

| 発行時間 | 最短5日 |

| 保険または補償 | dカードケータイ補償買い物保険カード紛失 盗難の補償海外 国内旅行傷害保険(29歳以下) |

| 申し込み条件 | 満18歳以上の人(高校生を除く) 個人名義での申し込み 本人名義の口座を支払い口座に設定する |

29歳以下の人で旅行に行く機会の多い人や、日々の買い物でポイントを貯めたい人、ドコモを利用している人はdカードをご検討ください。

年会費は永年無料のため、気軽に持てるクレジットカードです。

JCB CARD W plus Lは女性に嬉しい特典が豊富に用意されている

JCB CARD W plus LはJCBが発行している、女性向けのクレジットカードです。

申し込みの条件はJCB CARD Wと同様で、満18〜39歳の本人または配偶者に安定した収入がある人となります。

18歳や19歳の人でも、親権者の同意なしで申し込み可能です。

通常のJCBカードとは異なる女性向けの特典や優待として、プレゼント企画などが用意されています。

LINDAの日が月に2回設定されており、ルーレットで2,000円のJCBギフトカードが当たります。

旅行代金の目録やペア映画鑑賞券などが当たる企画も毎月実施しているため、普段は足を向けない場所を楽しむ機会へとつながるでしょう。

ほかには普段から利用できるスターバックスでの優待のほか、JCB LINDAとJCB CARD W plus L会員限定でワタベウェディングの優待も用意されています。

女性向けの保険として女性疾病保険を、Webから簡単に加入手続きがおこなえます。

保険料は月々290円〜のため、手軽に健康に対して備えられ、万が一の時も安心です。

カードのタイプは通常のJCB CARD W と同様に、ナンバーレスかナンバーありの2種類が用意されています。

ナンバーレスは最短5分での発行のため、即日中の利用開始も可能です。

充実した優待や即日発行にも対応している、JCB CARD W plus Lの基本情報を以下にまとめました。

JCB CARD W plus Lの基本情報

| 年会費 | 永年無料 |

|---|---|

| ポイント還元率 | 1.0〜5.5% |

| 国際ブランド | JCB |

| 追加カード | 家族カード ETCカード |

| 発行時間 | 最短5分 |

| 保険または補償 | 海外旅行傷害保険 海外ショッピング保険 女性疾病保険 |

| 申し込み条件 | 満18〜39歳以下で本人または配偶者に、安定かつ継続した収入のある人 高校生を除く満18〜39歳以下の、学生の人 |

女性向けの優待や特典を利用したい人や、女性特有の疾病にも備えたい人はJCB CARD W plus Lをご検討ください。

40歳以降も年会費は、永年無料で利用できます。

初めてのクレジットカード選びで気にしておきたい5つの点

クレジットカードを初めて作る時には、どんな点を見るべきなのかについてもご紹介します。

特に初めてクレジットカードを持つ場合は、使い方を決めていない、自分に合ったカードかわからない人も多いでしょう。

長く利用するからこそ、後悔のないようにどの点を重視するかを洗い出してから決めると、後悔する可能性が減ります。

費用を抑えて利用したい人は年会費を、ポイントを貯めたい人はポイント還元率を見て決定しましょう。

年会費無料のカードは初心者でも継続した使用ができる

クレジットカードには、年会費が発生する場合があります。

金額は1,000円〜数万円と差がありますが、受けられる優待の内容などが、金額やカードの種類によって異なります。

しかし、中には年会費無料のクレジットカードも用意されており、出費を抑えた利用が可能です。

年会費無料のカードを選ぶと、継続した利用にもつながります。

最初の1枚には、年会費無料となるクレジットカードも検討しましょう。

ポイント還元率が高いと日々の買い物でもポイントが貯まっていく

クレジットカードを活用してより充実した生活を送りたい人は、ポイント還元率にも注目しましょう。

ポイント還元率が高いほど戻ってくるポイント数も高くなり、用意されているさまざまな特典の利用ができます。

還元率が1.0%の場合は、100円の利用で1ポイントが付与される形です。

しかし、還元率が2.0%の場合は100円で2ポイントが付与されるため、より早くポイントが貯まります。

同時に貯めたポイントの使い道にも、注目をしましょう。

例えば商品などへの交換にはどのような商品が用意されているのか、決済時にも利用ができるのかなどを調べておくとポイントが無駄になりません。

タッチ決済が搭載されていると短時間で買い物を済ませられる

クレジットカードを店頭で利用する場合は、暗証番号の入力やサインを求められる場合がほとんどです。

しかし、周囲から盗み見られる可能性もあり、セキュリティとして万全とはいいきれません。

タッチ決済が利用できる場合は、カードの差し込みの手間もなく、短時間で完了します。

同時にApplepayやGooglepayの利用にも対応していると、カードを持ち歩く必要もなくなります。

より手軽に買い物を楽しめる機能があるかについても確認しておくと、より長くクレジットカードを使い続けられます。

海外旅行に行く人は海外旅行保険などの付帯にも注目をする

クレジットカードには、さまざまな補償が付帯しています。

買い物保険や盗難に対する保険のほか、旅行時の傷害保険も用意されているため、よく旅行に行く人は併せて確認しましょう。

海外旅行傷害保険の最大補償額のほか、飛行機遅延時などの補償があるのかも事前に確認すると、万が一の時も安心です。

反対に旅行にあまり出かけない人は、日常生活で利用できる保険も用意されているか調べましょう。

カードによっては保険を選べる場合もあるため、補償内容も重視した選択が最適です。

セキュリティ面を確認して万が一の不正利用時にも備る

クレジットカードには、不正利用の危険性が常にあります。

少しでも不正利用の危険性を下げたい場合は、ナンバーレスのカードをご検討ください。

券面にカード番号が表示されないため、万が一紛失した場合でもカード番号は漏洩しません。

ネットで利用する際には本人確認をおこなうのか、もしも不正利用が発覚した際の対応についても事前に押さえると安心です。

買い物を楽しむためにも、セキュリティ面についての確認をおこないましょう。

クレジットカードを申し込んでから手にするまでの流れや必要な書類をご紹介

初めてクレジットカードを申し込む人に向けて、申し込みから受け取りまでの基本的な流れをご紹介します。

事前に準備が必要なものから、申し込みをおこなう場所についても記載しているため、参考までにご確認ください。

申し込みの前には必要な書類を手元に用意しておくと円滑に申し込みが完了する

クレジットカードの申し込み時には、本人確認書類の提出が求められます。

Webから申し込みをおこなう際は写真で送るだけのため、手間はかかりません。

しかし、手元に無いなど準備ができていないと、申し込み完了までに時間がかかってしまいます。

短時間で申し込みを完結させるためにも、事前に本人確認書類や支払い用の口座情報を用意しましょう。

本人確認で提出できる主な書類は、以下にまとめました。

- 運転免許証

- マイナンバーカード

- 在留カード

顔写真付きの書類を手元に準備したうえで、申し込みを円滑におこないましょう。

申し込みは基本Webか店頭のどちらかからおこなえる

クレジットカードの申し込みの方法として、主にWebからか店頭の2つがあります。

郵送などに対応している場合もありますが、より短時間で受け取るためにはWebか店頭から申し込みましょう。

Webから申し込む場合の手順は、以下のとおりです。

- 申し込み画面から個人情報をなどを入力する

- 審査結果をメールまたは電話で確認する

- 契約内容の確認と、契約手続きをおこなう

- カードをそれぞれの方法で受け取る

- 利用開始

デジタルカードの発行時には、スマホアプリのダウンロードが必要になる場合があります。

店頭で申し込みをする際の手順は、以下のとおりです。

- 店頭のクレジットカードカウンターにて、申し込みの旨を伝える

- 書類に必要な情報を記入して提出

- 審査結果をメールや店頭などで確認する

- 契約内容の確認と契約手続きをおこなう

- 店頭または郵送にてカードを受け取る

- 利用開始

店頭からの申し込みでも即日発行に対応している場合があるため、対応の店舗が近くにある人は店頭をご利用ください。

初めてのクレジットカードは年会費やポイント還元率に着目して申し込む

初めてクレジットカードを作る人に、おすすめのカードを7つご紹介しました。

いずれも年会費無料のほか、カードによっては即日発行にも対応しています。

申し込みの際はせっかく作ったけれど自分には合わなかった、といった事態を防ぐためにも、年会費やポイント還元率などに注目をしましょう。

併せて普段使っているサービスとの相性や、優待の内容も確認すると、より長く使える1枚になります。

安心して買い物を楽しむためにも、自身の生活スタイルに必要な点を確認したうえで申し込みましょう。